يتصدر البحث عن أفضل صناديق الاستثمار المتداولة في السعودية اهتمام شريحة واسعة من المتداولين السعوديين، إذ توفر هذه الصناديق طريقة سهلة ومرنة للدخول إلى السوق المالي دون الحاجة لإدارة استثمارات معقدة. وتُعد صناديق الـETF من أبرز الأدوات التي تُمكّن المستثمر من تنويع محفظته وتحقيق التوازن بين العائد والمخاطر. وفي هذا المقال سيتم توضيح مفهوم الصناديق المتداولة، وكيفية تداولها، وأنواعها في السوق السعودي، إضافة إلى مزاياها وعيوبها وطريقة اختيار أفضل صندوق يناسب أهداف المستثمر.

الصناديق الاستثمارية المتداولة في السعودية هي وسيلة تمكن المستثمرين من شراء وبيع حصص في محفظة متنوعة تضم أصولًا مختلفة مثل الأسهم و السندات و العقارات أو الذهب، مباشرة عبر البورصة السعودية بشكل مشابه لتداول الأسهم. تهدف هذه الصناديق إلى تمكين المستثمر من تنويع استثماراته وتقليل المخاطر دون الحاجة لإدارة المحفظة بشكل مباشر، كما توفر سيولة عالية وسهولة في الدخول والخروج من السوق. وتعد خيارًا مثاليًا للراغبين في الاستثمار في صناديق ETF أو متابعة أرباح صناديق الاستثمار السعودية بشكل منتظم، مع القدرة على مراقبة الأداء بشكل شفاف وواضح.

تتنوع صناديق الاستثمار المتداولة السعودية لتلبية احتياجات المتداولين المختلفة، وتتيح فرصًا متنوعة للربح وتقليل المخاطر. من خلال تداول صناديق الاستثمار في البورصة السعودية هنالك خيارات مناسبة للمتداولين المبتدئين والمحترفين، سنتحدث عنها الآن.

تركز هذه الصناديق على الاستثمار في الموارد مثل الذهب والنفط والمعادن، وتتيح للمستثمرين الحصول على تعرض مباشر لسوق السلع دون الحاجة لشراء السلعة نفسها. وتعد صناديق الاستثمار في الذهب في السعودية من أكثر الخيارات شيوعًا، حيث توفر فرصة للاستفادة من تحركات أسعار الذهب وتحقيق عوائد مرتبطة بالسوق العالمي.

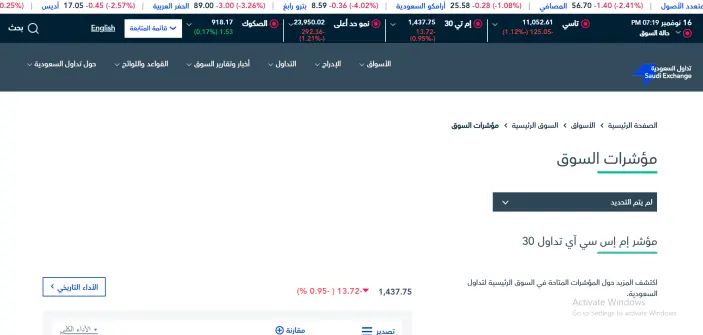

تتيح هذه الصناديق الاستثمار في صناديق ETF التي تتبع مؤشرات محددة مثل مؤشر السوق السعودي أو مؤشرات عالمية، مما يوفر تنويعًا تلقائيًا للمحفظة وتقليل المخاطر مقارنة بالاستثمار في سهم واحد، مع إمكانية متابعة الأداء بشكل شفاف وسهل.

تستثمر هذه الصناديق في أدوات الدين مثل السندات الحكومية أو سندات الشركات، وتوفر عائدًا ثابتًا ومنتظمًا، مما يجعلها مناسبة للمستثمرين الباحثين عن استقرار نسبي في الأرباح مع مخاطر منخفضة.

تسمح صناديق الاستثمار العقاري في السعودية بالاستثمار في العقارات المدرة للدخل مثل المولات والمجمعات السكنية والمكاتب التجارية. وتعد خيارًا مناسبًا للراغبين في صندوق الاستثمار العقاري السعودي لتحقيق أرباح دورية من الإيجارات مع القدرة على تداول الحصص بسهولة.

تتيح هذه الصناديق التركيز على قطاع محدد من السوق لتوفير تعرض مركز لأداء هذا القطاع، وتشمل أمثلة شائعة:

يتم تداول صناديق الاستثمار في البورصة السعودية بنفس طريقة تداول الأسهم مما يتيح لك لاستثمار في صناديق ETF ومتابعة أرباح صناديق الاستثمار السعودية بسهولة، مع القدرة على التحكم في المحفظة ومراقبة تحركات السوق بشكل شفاف. ويمكن تلخيص خطوات التداول كالتالي:

1- فتح حساب تداول في السوق السعودي (تداول).

2- اختيار صندوق الاستثمار السعودي أو صناديق الاستثمار المتداولة السعودية المناسبة.

3- تحديد عدد الحصص المراد شراؤها أو بيعها.

4- تنفيذ العملية ومتابعة الأداء والعوائد عبر المنصة.

تحدد نسبة الربح في صناديق الاستثمار المتداولة السعودية عدة عوامل رئيسية مرتبطة بأداء الأصول داخل الصندوق. تتحكم تحركات الأسهم والسندات والعقارات أو السلع مثل الذهب في أرباح صناديق الاستثمار السعودية، كما يعتمد العائد على نوع الصندوق نفسه؛ فـصناديق المؤشرات المتداولة ETFs تعكس أداء مؤشر محدد، بينما تمنح صناديق الدخل الثابت المتداولة عوائد ثابتة دورية، ويحقق صندوق الاستثمار العقاري السعودي أرباحًا من الإيجارات. كما تؤثر مصاريف الإدارة والرسوم التشغيلية على صافي العائد، مما يبرز أهمية اختيار الصناديق بعناية.

لتحقيق أفضل النتائج من التداول ، ننصح بمراقبة أداء الصندوق بانتظام، والاستثمار في افضل صناديق الاستثمار في السعودية والتي سنتحدث عنها في الفقرة التالية بما يتناسب مع أهدافك ومستوى المخاطرة الذي تقبله، والاستفادة من سيولة الصناديق لمتابعة تحركات السوق بفعالية وشفافية.

إليك أربعة من أبرز صناديق الاستثمار المتداولة في السوق السعودي التي يمكن اعتبارها من أفضل الخيارات والمرخصة من هيئة سوق المال السعودية CMA، استنادًا إلى شهرتها واستراتيجية إدارتها:

تقدم صناديق الاستثمار المتداولة السعودية مجموعة من المزايا التي تجعلها خيارًا جذابًا للمستثمرين، سواء المبتدئين أو ذوي الخبرة، إذ تجمع بين سهولة التداول والقدرة على تحقيق عوائد متنوعة مقارنة بالاستثمار الفردي في الأسهم أو العقارات.

رغم أن صناديق الاستثمار المتداولة السعودية توفر مزايا مهمة للمستثمرين، إلا أن لها مجموعة من العيوب التي يجب الانتباه لها قبل اتخاذ قرار الدخول إليها، خاصة لمن يبحث عن استثمار مستقر أو منخفض المخاطر.

تُعد صناديق الاستثمار المتداولة في السعودية خيارًا مناسبًا جدًا للمبتدئين لأنها توفر طريقة بسيطة للدخول إلى السوق دون الحاجة إلى خبرة عميقة في تحليل الأسهم أو متابعة تحركات السوق اليومية. فهي تمنح المستثمر الجديد فرصة للاستفادة من تنويع الأصول وتقليل المخاطر عبر الاستثمار في مجموعة واسعة من الأسهم أو السندات أو العقارات من خلال منتج واحد فقط.

كما أن التداول فيها يتم بسهولة عبر منصة تداول السعودية وبحد أدنى منخفض، مما يجعلها مناسبة لمن يبدأ برأس مال بسيط. ومع ذلك، يجب على المبتدئ إدراك أنها ليست خالية من المخاطر؛ فالتذبذب ومصاريف الإدارة ومخاطر السوق لا تزال عوامل مؤثرة. ورغم ذلك، تبقى الصناديق خيارًا عمليًا ومرنًا يساعد المبتدئ على بناء خبرة تدريجية مع الحفاظ على درجة جيدة من الأمان مقارنة بالاستثمار الفردي المباشر في الأسهم.

يعتمد متوسط توزيع الأرباح في أفضل الصناديق السعودية على نوع الصندوق وطبيعة الأصول التي يستثمر بها، إلا أن معظم صناديق الاستثمار المتداولة السعودية تقدم توزيعات تتراوح غالبًا بين 3% إلى 6% سنويًا، وقد تزيد في بعض الصناديق العقارية المدرة للدخل. فعلى سبيل المثال، تُعرف صناديق الاستثمار العقاري المتداولة (ريتس) بقدرتها على تحقيق توزيعات أعلى نسبيًا، إذ تخصّص نسبة كبيرة من دخل الإيجارات للمستثمرين بشكل دوري.

أما صناديق المؤشرات المتداولة ETFs التي تتبع أسهم الشركات في السوق السعودي فغالبًا ما تقدم توزيعات معتدلة تعتمد بشكل مباشر على أرباح تلك الشركات. ويمكن للمستثمر متابعة توزيعات الأرباح بسهولة من خلال نشرات الصناديق أو منصة تداول، خصوصًا لمن يفضل الاستثمار طويل المدى أو يبحث عن دخل مستمر من أرباح صناديق الاستثمار السعودية.

ويُعد هذا المستوى من التوزيع مناسبًا لمن يرغب في بناء تدفق نقدي مستقر، مع الاحتفاظ بفرصة نمو رأسمالي على المدى البعيد، خاصة مع الصناديق التي تستثمر في قطاعات قوية مثل البنوك والطاقة والعقارات والذهب.

يغتمد اختيار أفضل صندوق استثماري في السعودية على مجموعة عوامل أساسية يجب أن يقيّمها المستثمر قبل اتخاذ القرار، لضمان توافق الصندوق مع أهدافه المالية ومستوى المخاطرة الذي يستطيع تحمله. أول خطوة هي تحديد نوع الاستثمار المناسب؛ هل تبحث عن دخل ثابت؟ أم تنويع؟ أم نمو طويل المدى؟ أم ترغب في الاستثمار في صناديق الاستثمار المتداولة السعودية التي تتميز بالسيولة وسهولة التداول؟

يُذكر أن السوق السعودي يحتوي على 275 صندوقًا متداولًا جميعها مراقبة من هيئة سوق المال CMA، ما يعطي المستثمر خيارات واسعة، لكنه يستدعي تقييمًا دقيقًا لاختيار الأنسب. بعد تحديد الهدف، يجب دراسة الأصول المكوِّنة للصندوق؛ فالصناديق التي تستثمر في قطاعات قوية ومستقرة مثل البنوك أو الطاقة أو العقارات غالبًا ما تقدم أداءً أكثر ثباتًا.

كما يُنصح بمراجعة نشرة الصندوق لمعرفة استراتيجيته، مستوى المخاطر، ونسبة توزيع الأرباح، خاصة إذا كان هدفك الاستفادة من أرباح صناديق الاستثمار السعودية بشكل دوري.

يُعتبر نوع الصندوق عاملًا مهمًا؛ فالصناديق الساكنةPassive ETFs تتميز بتكاليف إدارة منخفضة وشفافية عالية، بينما الصناديق النشطة Active Funds تحمل رسومًا أعلى لكنها تمنح فرصة لتحقيق أداء متفوق على السوق إذا كنت مستعدًا لتحمل المخاطر الإضافية.

ولا يقل أهمية عن ذلك تقييم الأداء التاريخي للصندوق، ليس فقط لمعرفة الأرباح السابقة، بل لفهم كيفية تفاعل الصندوق مع تقلبات السوق وما إذا كان يحافظ على استقراره في الفترات الصعبة.

ولا بد من التأكد من حجم السيولة وعدد الوحدات المتداولة، خاصة عند الاستثمار في صناديق ETF، لأن السيولة العالية تجعل الدخول والخروج من الاستثمار أكثر سهولة، وعندما تتوافق كل هذه العناصر مع أهدافك، يصبح اختيار الصندوق الأنسب قرارًا مبنيًا على فهم واضح وثقة أكبر.

يتجلى الفرق الرئيسي في أن الاستثمار في الصناديق المتداولة يمنحك ملكية جزء من المحفظة مع أرباح منتظمة وتنويع أقل مخاطرة، بينما تداول العقود مقابل الفروقات يعتمد على المضاربة فقط ويصاحبه مخاطر عالية بسبب الرافعة المالية وتقلبات السوق.

تتيح الصناديق المتداولة شراء وبيع حصص بسهولة عبر البورصة السعودية، مع شفافية كاملة ومخاطر محسوبة، مما يجعلها مناسبة للمبتدئين والمستثمرين الراغبين في عوائد مستقرة على المدى الطويل.

أما عقود الفروقات، فتركز على تحقيق أرباح قصيرة الأجل من فروقات السعر، دون امتلاك الأصول، وتحمل خسائر محتملة أكبر من رأس المال المستثمر، لذلك تُعد أكثر تعقيدًا ورفعًا للمخاطر مقارنة بالاستثمار في صناديق الاستثمار المتداولة.وهذا جدول لتبسيط الفرق:

| العامل | الصناديق المتداولة | عقود الفروقات (CFDs) |

| الملكية | يتم التملّك | لا يوجد |

| الأرباح | توزيعات منتظمة | فرق السعر فقط |

| المخاطر | منخفضة نسبيًا | عالية |

| مدة الاستثمار | متوسط وطويل | قصير |

| سيولة التداول | عالية | عالية |

|

موثوقه وأمنه

دبليو آر برو WRPRO

|

تم التحقق | متوفر حساب تجريبي | $200 | |

|

موثوقه وأمنه

كابيتال دوت كوم Capital.com

|

تم التحقق | متوفر حساب تجريبي | $20 | |

|

موثوقه وأمنه

أفاتريد AvaTrade

|

تم التحقق | متوفر حساب تجريبي | $100 | |

|

موثوقه وأمنه

إكسنس Exness

|

تم التحقق | متوفر حساب تجريبي | $10 | |

|

موثوقه وأمنه

أكيواندكس Accuindex

|

تم التحقق | متوفر حساب تجريبي | $250 | |

|

موثوقه وأمنه

إنزو Inzo

|

تم التحقق | متوفر حساب تجريبي | $50 | |

|

موثوقه وأمنه

إف إكس سي سي FXCC

|

تم التحقق | متوفر حساب تجريبي | $1 | |

|

موثوقه وأمنه

ماكسيفاي اف اكس MaxifyFX

|

تم التحقق | متوفر حساب تجريبي | $1 |

حجم تداول شهري يقوق 4.5 تريليون دولار.